Aseguran que el ahorro es esencial, pero igual lo es saber hacerlo.

El sistema financiero dominicano cuenta con una amplia gama de instrumentos en los cuales, de acuerdo al perfil del inversionista, pueden ponderarse para la inversión. Entre ellos, los asesores en finanzas Edgar del Toro, Javier Trullols y Manuel Fernández, citan: certificados financieros bancarios, mercado de capitales, valores fiduciarios, bonos corporativos o de gobierno y cuotas de fondos de inversión, entre otros.

Destacan que estos instrumentos financieros permiten al inversionista generar ganancias en un determinado lapso y evitar las pérdidas o derroche del ahorro. No obstante, los expertos en finanzas personales, consultados por elDinero, advierten sobre los riesgos.

Entienden que antes de hacer una inversión se debe tomar en cuenta factores como la rentabilidad, la liquidez del producto, plazo del mismo; fechas de vencimiento y si tienen opción de cancelación anticipada.

Del Toro, especialista en banca y mercado de capitales, considera que cada inversionista o ahorrante debe analizar las características de los instrumentos financieros que desee o que más se ajusten a sus necesidades u objetivos. En tanto, Fernández, entiende que lo “más conveniente”, es diversificar los ahorros en distintos instrumentos de inversión. “En mi caso trato de diversificar mis ahorros en varios instrumentos: certificados financieros, aportaciones en cooperativas serias”.

Agrega que otra opción es hacer inversiones en el mercado de valores, específicamente en los repos; recompra en la que una entidad financiera vende a un inversor un activo con el compromiso de comprarlo en una fecha determinada a un precio determinado.

“Desde mi punto de vista son más rentables y con un nivel de riesgo

moderado”, sustenta el asesor financiero.

Mientras que Trullols cree que otro elemento a considerar es la capacidad de

generación de ganancias de capital, así como hacer un estudio del mercado.

Sin embargo, aclara que los futuros inversionistas no pueden dejarse llevar solamente por las rentabilidades sino asegurarse de que la entidad financiera esté regulada. En el caso de un banco o asociación de ahorros y préstamos por la Superintendencia de Bancos (SIB).

“…Y si vas a invertir en un bono o fondo de inversión, debes asegurarte de que esa entidad esté en la Superintendencia del Mercado de Valores”, exhorta. Puntualiza que, en caso de cualquier eventualidad, el inversionista no pierda su dinero o pueda reclamar ante las autoridades monetarias. Añade que es muy importante invertir en un producto “que sepas manejar y que te sientas cómodo”.

Miedo a la inversión

Respecto al frecuente “miedo a la inversión”, sobre todo, el de no querer guardar los ahorros en cuentas o depósitos, expertos en el área entienden que esta es una opción segura, ¿pero qué tan rentable es? Para Del Toro, los depósitos bancarios también pueden ser rentables con productos innovadores que ha desarrollado la banca para competir con los mercados de capitales. Ejemplo de esto, cita, son las cuentas remuneradas, cuentas estructuradas, cuentas “money market”.

Perfil del inversionista

Tanto Del Toro como Trullols, indicaron por separado al periódico elDinero que saber identificar el perfil del inversionista es esencial para tomar acertadas decisiones respecto a las inversiones.

“El perfil del inversionista tiene mucho que ver a la hora de recomendar una inversión, por igual sus aspiraciones y uso de este dinero. Es la única manera que se le puede recomendar hacer un portafolio diverso en cuanto a monedas e instrumentos financieros con diferentes niveles de riesgo”, ponderó.

A nivel mundial, subraya Trullols, existen tres perfiles estandarizados del inversionista, el conservador, aquel que sacrifica un poco la rentabilidad por la seguridad de su dinero; el moderado y el agresivo.

“Si tienes un perfil entre conservador y moderado puedes comenzar a invertir en fondos de inversión cerrados (a largo plazo), que esos invierten en la economía real, es decir, en infraestructura, construcción e inmuebles, entre otros”, recomienda.

Destaca también que parte del proceso de abrir una cuenta de corretaje, tanto en República Dominicana como a nivel internacional, es que responda el breve cuestionario del perfil del inversionista.

“Algunas de las preguntas básicas incluidas en el test se centran en su tolerancia al riesgo, su edad, qué haría si sus activos comienzan a bajar de precios, su situación financiera actual y de dónde provienen sus ingresos, entre otras”, sustenta.

Los que más transan

Trullols señala, además, que los instrumentos que más se transan en el mercado de valores dominicano son los bonos del Ministerio de Hacienda y del Banco Central, los cuales generan rentabilidades atractivas, en pesos y dólares.

Otros productos financieros disponibles en el mercado de capitales a nivel local y que generan “rendimientos interesantes”, son los fideicomisos de oferta pública y mercado de valores, certificados de inversión especial.

Algunos de estos productos, explica, están generando rentabilidades

aproximadas de un 6% (USD) y 11% (DOP).

Precisa, que por lo general, la inversión suele ser a largo plazo, es decir, de

dos a tres años en adelante. No obstante, Fernández no recomienda los

“instrumentos volátiles”, como el forex y las criptomonedas.

Otras opciones

La era digital trae consigo una variada gama de productos y servicios disponibles a través del Internet. En materia financiera no es la excepción. Existen varias páginas que pueden consultarse para orientarse acerca de cuáles productos financieros se ajustan más a sus necesidades.

Enfocadas en esta área se encuentran Invertix, plataforma virtual de asesoría financiera y Rexi Finanzas, de Argentarium, la cual cuenta, según su portal, con más de 40,000 usuarios mensuales. En Invertix se puede completar un test de perfil de inversionista.

También los inversionistas pueden dirigirse a bancos, puestos de bolsas, administradoras de fondos de inversión, fiduciarias, pero como cita Del Toro: “tenga siempre pendiente que sea una entidad regulada y que lea las características del producto, que siempre evalúe si va de acuerdo a su realidad, y que haya un calce de esta ante sus necesidades. De lo contrario, podrían tener riesgos de liquidez en caso de no poder monetizar las mismas ante una eventualidad”.

Otra opción para quienes están empezando y no gozan de mucho conocimiento sobre el tema, es consultar a un asesor financiero, que oriente sobre los instrumentos más convenientes, según el perfil y el monto disponible para la inversión, ya que investigar por cuenta propia no siempre aclara todas las dudas o detalles sobre las inversiones.

Las personas a consultar deben ser especialistas en el tema, pudiera ser un analista financiero, gerente de un banco, un contador, un analista de inversiones o economista. De esta manera, se podrá analizar cuidadosamente cada opción. Es importante informarse bien sobre el tema de las inversiones.

Tasa de interés

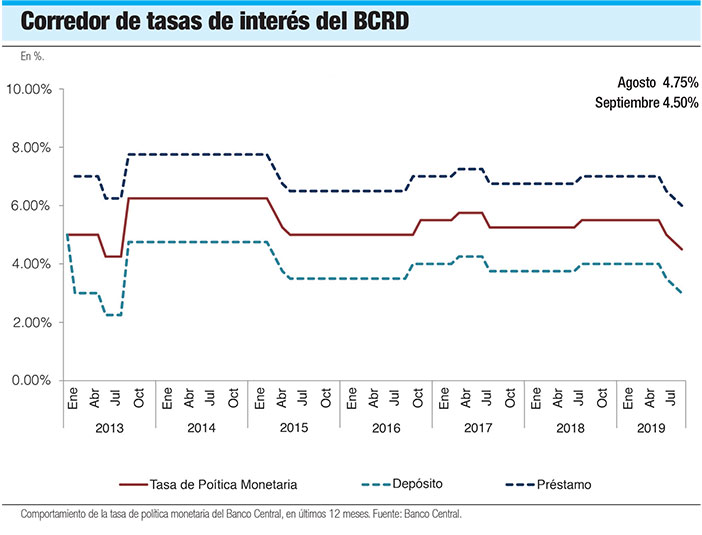

Un indicador a tomar en consideración al momento de hacer una inversión es la tasa de interés. Al respecto, el Banco Central (BC) ha reducido por tercer mes consecutivo su tasa de interés de política monetaria en 25 puntos básicos, pasando de 4.75% en agosto de este año a 4.50% anual en septiembre.

De junio a septiembre de 2019, la referida tasa de interés bajó 100 puntos básicos, al pasar de 5.50% (porcentaje que se había mantenido en los últimos 11 meses) a 4.50%.

Según el esquema de gestión de liquidez de corto plazo del BC, la tasa de depósitos remunerados (overnight) disminuye de 3.25% a 3.00% anual y la tasa de la facilidad permanente de expansión (repos), se reduce de 6.25% a 6.00% anual.

La decisión sobre la tasa de referencia se basa, de acuerdo al BC, en el análisis detallado del balance de riesgos respecto a los pronósticos de inflación, incluyendo indicadores macroeconómicos internacionales y domésticos, las expectativas del mercado y las proyecciones de mediano plazo.

Sin embargo, para Fernández esta tendencia a la baja es “un asunto coyuntural”. “En estos momentos, lo que se infiere es tal vez invertir en el mercado de valores, donde hay tasas más atractivas que las que ofrece un certificado financiero, a distintos niveles de riesgo”, puntualizó.

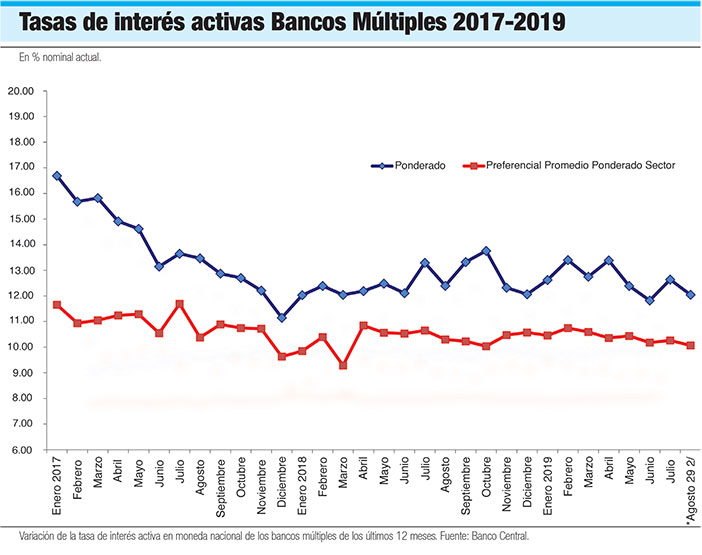

Otro indicador a tomar en cuenta al invertir es la tasa de interés pasiva y activa en moneda nacional de los bancos múltiples, la cual actualmente está en 6.03% y 12.64%, respectivamente.

¿Qué tanto influye la tasa de interés al momento de invertir?

Trullols, Fernández y Del Toro señalan que la tasa de política monetaria es un indicador que toda persona debe tomar en cuenta para fines de potenciales inversionistas. Sin embargo, Del Toro afirma que hay que tener pendiente si estas tasas van de acuerdo al riesgo, instrumento, vencimiento, entre otros factores.

“Muchas veces los ahorrantes o inversionistas se sienten cómodos por estar percibiendo tasas superiores a las del mercado, creo que tienen que ver también si el riesgo por igual no está muy superior a los que su apetito de riesgo o su realidad pueden aceptar. Hay que leer las letras pequeñas también, ahí obtenemos información valiosa”, recomienda Del Toro.