Mario Franco, de la Asociación de Puestos de Bolsa, resalta su desarrollo.

Santo Domingo, RD.- Los reglamentos de Gobierno Corporativo y Oferta Pública son vitales para que los sectores público y privado puedan ver el mercado de valores de República Dominicana como una vía alternativa dentro de su catálogo de financiamiento y permiten un aumento en las emisiones.

El planteamiento lo hace el director ejecutivo de la Asociación de Puestos de Bolsa (APB), Mario Franco, quien pondera la Ley 249-17, sobre el Mercado de Valores.

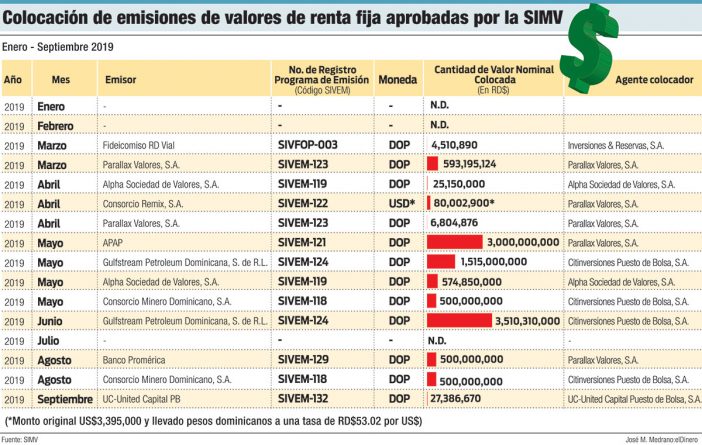

A septiembre de 2019, la colocación de emisiones de valores de renta fija en pesos aprobadas por la Superintendencia del Mercado de Valores de la República Dominicana (SIMV) totalizaba RD$10,760.6 millones, registrando una merma absoluta de RD$41.9 millones (un 0.38%), en comparación con el mismo período de 2018, cuando la cifra sumó RD$10,802.5 millones.

De las emisiones realizadas durante el período enero-septiembre de 2019, la Gulfstream Petroleum Dominicana, por RD$3,510.3 millones, colocada por Citinversiones Puesto de Bolsa, representó el 33%.

Franco explica que el reglamento de Gobierno Corporativo, aprobado en abril de 2019, establece una serie de organismos internos que deben formar la empresa dentro de su estructura, tal y como un consejo de administración, un comité que vele por el cumplimiento de las reglas, normas y políticas de la empresa y un comité que vele por evitar los riesgos.

Afirma que los integrantes de esos comités de la junta directiva deben cumplir con una serie de requisitos, que tienen que observarse en todas las compañía por más pequeña que sean, ya que eso genera confianza en los inversionistas.

Señala que el reglamento de Oferta Pública, publicado recientemente, abre una nueva ventana de opciones a todo el empresariado, para estructurar sus ofertas al público.

Franco entiende que antes las citadas opciones existían, pero ahora están mucho más claras. “Hay unos procesos simplificados para algunos emisores que son recurrentes haciendo ofertas públicas o emitiendo bonos, por lo que ahora dejarán de cumplir con tantos requisitos como se le exigía antes”.

“Habrá una serie de emisiones dirigidas a varios inversionistas, que son institucionales, cuyas emisiones no van a requerir de calificación de riesgo o de un prospecto, porque se entiende que al inversionista que va dirigido, tiene conocimiento del mercado”, añade.

Dice que los reglamentos son los que establecen los requisitos para emitir ofertas públicas de deudas o acciones en el mercado de valores. “Porque cuando una empresa entra al mercado para ofrecer cualquier tipo de financiamiento, se considera que es una compañía pública, donde cualquier persona puede invertir”.

Explica que la Asociación de Puestos de Bolsa coordina con el sector privado una actividad para informar a los empresarios sobre las principales oportunidades que ofrecen los nuevos reglamentos y de cómo aprovechar esas herramientas a través del mercado de valores y qué requisitos deben cumplir para aprovecharlas.

Asegura que lo más importante radica en que desde sus inicios, el mercado se proyecta como un canal donde los interesados puedan invertir o ahorrar su dinero, pero también es una fuente donde los empresarios pueden financiarse.

“Actualmente, el mercado experimenta una nueva fase, donde se deben comunicar las facilidades que se pueden obtener a través de nuestro mercado, ya que todo el mundo nos ha catalogado como vendedores de inversiones, pero lo que pocos entienden es que esas inversiones que se venden, vienen de una empresa, o sea, que está beneficiando a alguien que está obteniendo un financiamiento”, destaca.

Educación financiera

Mario Franco entiende que el mayor reto que tiene el mercado de valores no es el marco regulatorio, sino un desafío cultural y de educación financiera. A su entender el empresariado está acostumbrado a usar los mecanismos habituales para el financiamiento, viendo los puestos de bolsa como vendedores, no como estructuradores de inversiones.

“Desde el punto de vista del financiamiento, aún queda todo el mercado por recorrer, porque son muy pocas las empresas que usan el mercado para financiarse. Entendemos que este reglamento de oferta pública viene a abrir puertas para los que están interesados en buscar nuevas alternativas de financiamiento para sus empresas”, afirma Franco.